Кто освобожден от уплаты налога на имущество

Перечень льготников

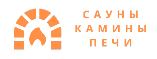

В Налоговом кодексе перечислены 15 льготных категорий граждан, которые освобождены от уплаты налога на имущество (), включая:

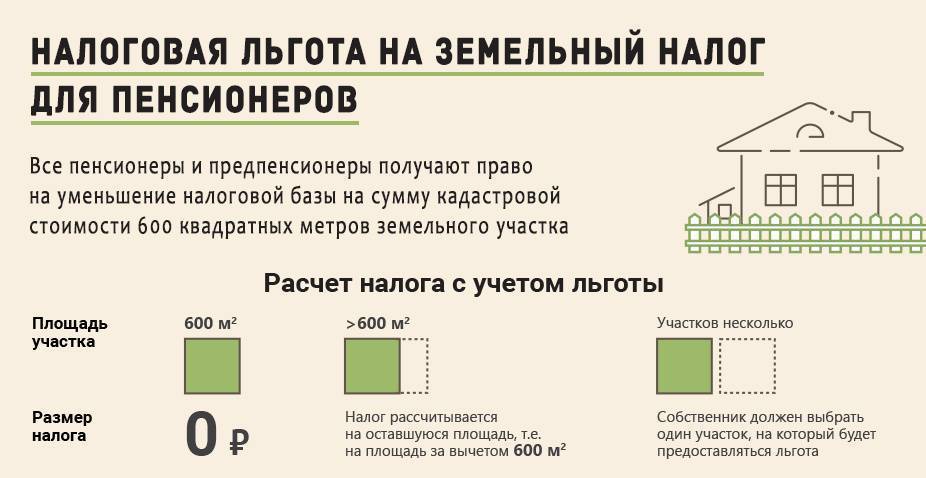

- пенсионеров, включая военных пенсионеров;

- инвалидов;

- ветеранов ВОВ и тыла;

- блокадников;

- ликвидаторов аварии на Чернобыльской АЭС и пр.

Это федеральные льготники, которые не платят налог на имущество, независимо от региона проживания на территории России. Есть также местные льготы, которые вводятся по решению муниципальных властей.

Чтобы узнать о льготах в Вашем регионе, можно воспользоваться специальным сервисом от ФНС. Здесь необходимо указать вид налога и регион проживания и на основании этого получить полный список льготников.

Как узнать о льготах по налогу на имущество в 2021 году

Законодательно установлено несколько видов недвижимого имущества, в отношении которых можно получить льготу:

- квартира;

- комната;

- жилой дом;

- гараж.

Льготу можно получить в отношении одного объекта каждого вида: на одну квартиру, один жилой дом, один гараж. То есть пенсионер имущественный налог платит только, если у него несколько квартир в собственности. Если у пенсионера одна квартира, то налог он не платит.

Пенсионерка Новикова имеет в собственности загородный дом и квартиру. Она получает освобождение от уплаты налога и на дом, и на квартиру.

Пенсионерка Арсеньева имеет в собственности ½ долю в квартире в Екатеринбурге и квартиру в Москве. Освобождение от налога пенсионерка может оформить в отношении одной квартиры, а за вторую – будет платить налог.

Стоит отметить, что налоговая инспекция автоматически предоставляет льготу в отношении самой дорогой недвижимости. Никаких дополнительных заявлений льготникам подавать не нужно. Пенсионерка из примера выше получит «письмо счастья» из налоговой в отношении квартиры в Екатеринбурге.

С 2018 года перечень федеральных льготников дополнили многодетные семьи (по Федеральному закону от 15.04.2019 № 63-ФЗ). Раньше семьям с тремя и более детьми предоставляли льготы не во всех регионах, а только по решению местных властей. Теперь всем без исключения многодетным полагается дополнительный вычет на каждого ребенка 5 кв.м. из площади квартиры и 7 кв.м. — из площади дома.

У Марины трое детей. Она живет с ними в квартире 60 кв.м. До принятия поправок она должна была заплатить налог с 40 кв.м. Теперь она вправе применить вычет за детей и заплатит сбор с 25 кв.м.

Для многодетных семей вычет предоставляется только в отношении жилья (на гараж и нежилые помещения льгот не будет).

Есть определенные категории налоговых послаблений, которые связаны не со статусом плательщика, а с типом недвижимости: это льготы на творческие студии и хозпостройки. Вычет можно получить на один такой объект в собственности.

Как подтвердить свое право на льготы

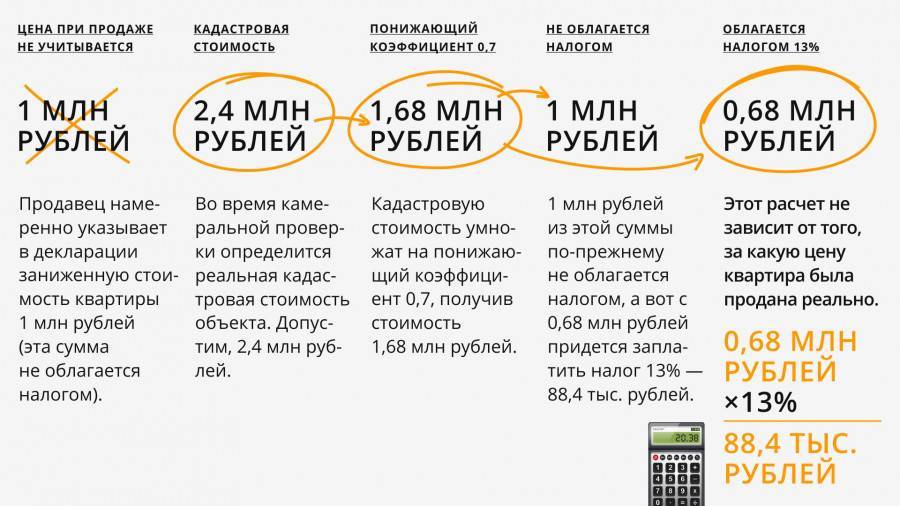

Право на льготы необходимо дополнительно подтверждать. Для этого в налоговую инспекцию по месту жительства необходимо предоставить:

- ;

- документ, подтверждающий право на льготы (с 2018 года подтверждающие документы прикладывать не обязательно – ФНС сама формирует запросы для проверки информации).

Желательно подавать заявление не позднее 1 ноября текущего года. Обратиться в инспекцию можно лично, направить заявление почтой (заказным письмом с описью вложения) или использовать личный кабинет налогоплательщика.

С 2018 года в Налоговой инспекции вводится беззаявительный порядок предоставления льгот для некоторых россиян. Они могут не предоставлять заявление для получения льготы по налогу на имущество. Беззаявительный порядок действует в отношении:

- пенсионеров;

- предпенсионеров;

- инвалидов (ряда категорий);

- многодетных семей.

С 2021 года перечень дополнили ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п.18 ст.1 374-ФЗ).

Как вернуть переплату по налогу на имущество

До 2021 года в Налоговом кодексе (по старой редакции п.6 ст.408 НК) при обращении физлица с заявлением на предоставление льготы он мог рассчитывать на льготы при уплате налога на имущество только за три налоговых периода. С января 2021 года данная правовая норма утратила силу и пересчет налогов для льготников станет более выгодным (п. 56 ст. 2 374-ФЗ).

Теперь они могут получить перерасчет налога на имущество физлиц без ограничений по количеству налоговых периодов, за которые допускается получить перерасчет.

Все ли объекты на дачном участке можно отнести к недвижимости?

В соответствии со к недвижимым вещам (недвижимое имущество, недвижимость) относятся:

- земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства;

- подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания. Законом к недвижимым вещам может быть отнесено и иное имущество;

- жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке.

Читайте так же ⇒ “Платит ли несовершеннолетний ребенок налог на имущество”

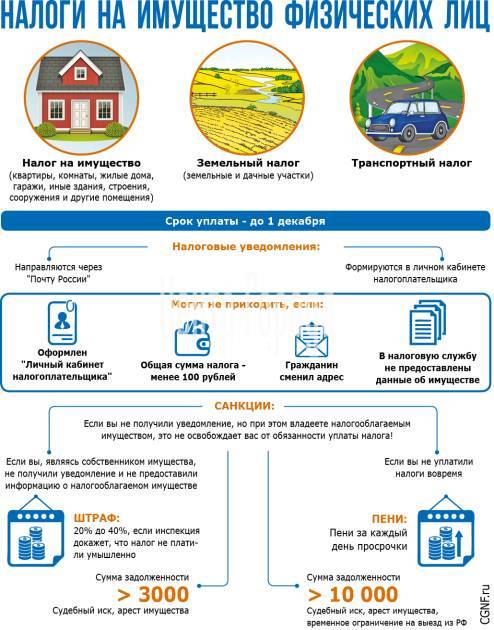

Уведомление налоговой инспекции

Уведомление налоговой службы – обязанность всех налогоплательщиков, являющихся собственниками земельных участков с постройками. Это необходимо сделать до 31 декабря отчетного года. Необходимо учесть, что налоговая может самостоятельно начислить налог, так как между Росреестром и ФНС РФ осуществляется информационный обмен. Но в этом случае устанавливается повышенная ставка 0,5 %.

Согласно ст. 401 Налогового кодекса РФ, стандартная ставка составляет от 0,1 до 0,3 % от кадастровой стоимости объекта имущества. Конкретная ставка устанавливается на местном уровне и может отличаться в зависимости от региона и района. Более чем на 80 % территории страны действует ставка 0,3 %. Таким образом, если не сообщить своевременно об имеющихся постройках, налог будет почти в 2 раза выше стандартного.

У собственника всегда остается возможность подать уведомление. В этом случае налоговый инспектор внесет поправки и сделает перерасчет.

Нужно регистрировать хозяйственные сооружения или нет?

Налог на строения на дачном участке действительно взимается. Однако он уплачивается лишь с построек, обладающих признаками недвижимости. В эту категорию включают только капитальные строения и сооружения. Это значит, что платить хозяйственный налог с теплиц в 2021 году не нужно. Именно эту информацию хотели донести до взволнованных дачников представители Минфина. Разъяснения были необходимы, ведь представителей учреждения засыпали вопросами о налоге с дачных сооружений. Нового законопроекта нет.

Если дворовое строение обладает признаками недвижимости, его необходимо зарегистрировать. После того, как действие будет завершено, приусадебная постройка становится объектом налогообложения. С нее взимается налог.

Видео

При этом все граждане обладают правом на получение налоговых льгот в отношении 1 хозяйственные постройки. Ее площадь должна быть до 50 кв. м. Если загородных строений несколько, человек имеет право самостоятельно выбрать, в отношении какого объекта будет производиться сбор налога на льготных условиях. Такое правило закреплено в пункте 15 статьи 407 Налогового Кодекса РФ. В соответствии с официальной информацией Росреестра, граждане не спешат регистрировать хозяйственные постройки и платить налог. Этому способствует и продление дачной амнистии. Все это позволяет произвести процесс оформления строения в упрощенном порядке.

Действие будет выполняться после того, как этот объект поставят на учет в ЕГРН. При этом издание приводило ссылку на Федеральную Налоговую Службу. Дополнительно в заметке говорилось, что постановка на налоговый учет будет производиться без ведома владельцев сооружений. Действие будет осуществляться при помощи информации, которая была получена во время аэросъемки объектов с дронов и беспилотников. Если на налоговый учет будет поставлено строение или сооружение, которое не отвечает признакам объекта недвижимости, собственник имеет право обжаловать это решение. В иной ситуации ему будет начисляться имущественный налог.

Кому не нужно платить

Любое строение можно отнести к капитальным или некапитальным. Капитальное строительство, как трактует Градостроительный кодекс, это жилые и нежилые строения, а также незавершенные объекты. Другими словами, это здания, построенные для промышленных целей или входящие в жилищно-бытовой фонд. Такие объекты:

- имеют специально возведенный заглубленный фундамент;

- прочно связаны с землёй;

- имеют необходимые инженерные коммуникации (канализацию, водопровод, газо- и теплоснабжение);

- строятся на бессрочный срок.

Некапитальные объекты – это мобильные конструкции, не подключенные к инженерно-техническим сетям. Сооружения можно в любое время разобрать и перенести в другое место, при этом они не теряют своих эксплуатационных характеристик и перемещаются без несоразмерного ущерба.

Одновременно государственный сбор не надо платить за хозпостройки по площади, не превышающие 50 м² и находящиеся на участках, выделенных для ведения личного и дачного хозяйства, огородничества, садоводства или ИЖСИ. Иначе говоря, дачные туалеты, уличные души, теплицы и другие сооружения, которые не превышают нормы по площади, налогом облагаться не будут.

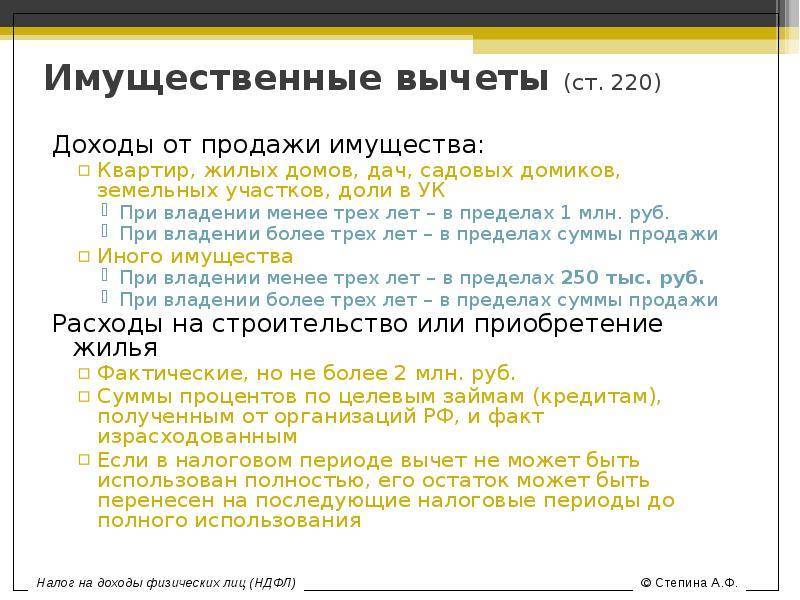

Как снизить размер имущественного налога

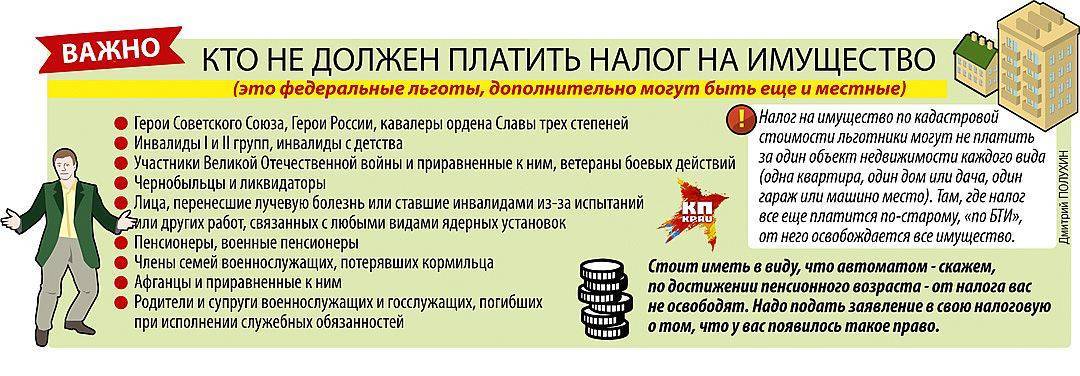

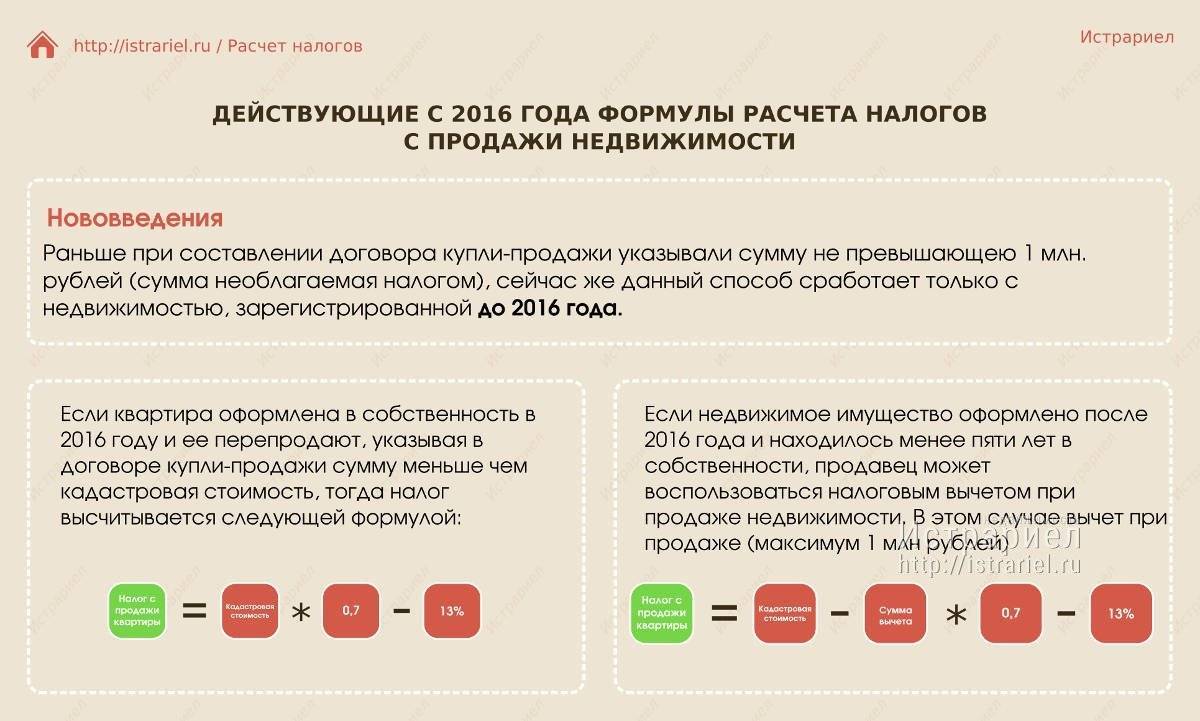

Снизить имущественный налог можно путем оспаривания кадастровой стоимости.

Куда обращаться

В случае, если кадастровая стоимость существенно превышает реальную стоимость недвижимости (более чем на 30%), ее можно оспорить и пересмотреть в меньшую сторону. Но нужно понимать, что затраты на оспаривание могут превысить конечную выгоду от уменьшения кадастровой оценки. Если этот факт не смущает, то стоит рассмотреть один из способов для снижения налога:

- Через комиссию по рассмотрению споров о результатах определения кадастровой стоимости.

- В судебном порядке.

Есть еще один способ для оспаривания, не требующих существенных затрат – обратиться в организацию, которая ответственна за проведение оценки в городе, с заявлением об обнаружении ошибки в оценке. Например, в Москве направить заявление можно в ГБУ Москвы «Городской центр имущественных платежей и жилищного страхования».

Рядовые граждане могут сразу подавать заявление в суд. Тогда как для юрлиц обязательно прохождение досудебного порядка.

Основания для оспаривания

Оспорить кадастровую оценку можно не всегда. Например, изменение реалий на рынке недвижимости и резкое падение цены квартиры не является основанием для пересмотра оценки. для оспаривания допускается учитывать следующие ошибки, допущенные оценщиками:

- Некорректное указание сведений в перечне объектов недвижимости, которые подлежат оценке (например, площадь жилого помещения).

- Неправильный выбор условий, которые могут повлиять на стоимость объекта (местоположение, целевое назначение, состояние и пр.).

- Некорректное применение данных при расчете кадастровой стоимости.

- Неприменение информации об аварийном состоянии объекта.

Комиссия по рассмотрению споров

Комиссии по рассмотрению споров организуются в регионах для рассмотрения соответствующих претензий к кадастровой оценке от владельцев недвижимости (на основании ст.22 237-ФЗ от2016 года «О государственной кадастровой оценке»).

В комиссию подается заявление об оспаривании кадастровой стоимости с приложением подтверждающих документов (отчета об оценке). Комиссия будет рассматривать поступившее заявление в течение месяца и может отказать. Тогда владельцу недвижимости придется добиваться справедливости в судебном порядке (на основании Главы 25 КАС).

Образец заявления о пересмотре результатов кадастровой стоимости:

Судебный порядок

При обращении в суд необходимо заплатить госпошину в размере 300 р. (на основании ст. 333.19 НК РФ) и подготовить исковое заявление.

К заявлению на оспаривание кадастровой стоимости необходимо приложить:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости.

- Нотариально заверенную копию правоустанавливающего документа на недвижимость.

- Документы, подтверждающие недостоверность оценки. В частности, открытые источники информации: скрины и объявления о продаже эквивалентной недвижимости.

- Отчет об оценке объекта оценки, если заявление подается на основании несоответствия объекта недвижимости его рыночной стоимости.

- Положительное заключение СРО, в котором состоит оценщик.

Исковое заявление без приложения документов рассматриваться не будет.

Обратиться с исковым заявлением необходимо в течение 5 лет после изменения в реестре кадастровой оценки.

Дела об оспаривании судебной стоимости рассматриваются в течение 2 месяцев, но при необходимости указанный срок может быть продлен на месяц из-за сложности процесса ().

Сколько стоит оспаривание кадастровой стоимости

Важно понимать величину предстоящих затрат. Около 30 тыс.р. будет стоить отчет об оценке стоимости недвижимости, еще 70-100 тыс.р

возьмет юрист за сопровождение дела об оспаривании кадастровой стоимости. То есть по самым скромным оценкам процедура оспаривания будет стоить не менее 100-150 тыс.р.

Обычно если разница между кадастровой и рыночной стоимостью составляет менее 4 млн.р. то инициировать оспаривание невыгодно . В дальнейшем отбить эту разницу на налогах не получится.

В заключении хорошая новость для тех, кому все же удалось оспорить кадастровую стоимость недвижимости. Если налогоплательщик смог добиться справедливости и уменьшить ее, то кадастровая стоимость будет применяться не с года подачи заявления об оспаривании, а с момента неправильной оценки (на основании ст.403 НК).

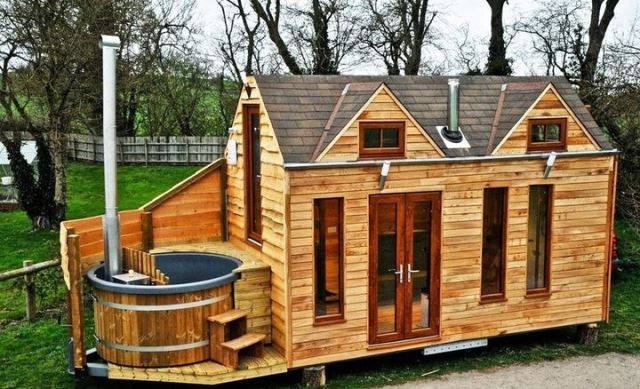

Каким критериям должна соответствовать постройка

Можно ли перенести

Налог уплачивается только за недвижимое имущество, которое принадлежит гражданину на праве собственности, поэтому баня должна быть официально оформлена в Росреестре. Поэтому перед уплатой налога следует определиться с техническими параметрами имеющегося строения. Некоторые бани невозможно отнести к недвижимым объектам.

Недвижимость, по мнению ФНС, должна обладать следующими параметрами

Баня неразрывно связана с землей. Поэтому у нее должен иметься качественный и капитальный фундамент. Если у строения отсутствует прочное основание, то оно не является недвижимостью, поэтому за него не придется уплачивать налог

Хотя имеются случаи, когда небольшое строение все же признавалось недвижимым объектом, но при этом оно обладало легким ленточным фундаментом.

Дополнительно важно, чтобы строение было подключено к разным инженерным коммуникациям на постоянной основе. В этом случае здание неразрывно связано с определенным участком земли.

Невозможность переноса объекта

Если баню можно перенести на другое место без нанесения ей какого-либо существенного урона или изменения основных характеристик, то она является движимым имуществом, поэтому за нее не придется платить налог. Если же объект невозможно перенести без разрушения и демонтажа основных частей, то он является недвижимым.

Если отсутствует возможность зарегистрировать право собственности на баню в Росреестре, так как строение не является капитальным, то человек освобождается от уплаты налога за это имущество.

Как будет начисляться налог на хозпостройки, кто их должен ставить на учет:

Является ли баня самостоятельным объектом

Налоги уплачиваются только за строения, которые обладают некоторыми специфическими признаками самостоятельности. Поэтому они должны быть отделены от других построек на территории.

Если баня является отдельностоящим объектом, то она ставится на кадастровый учет, поэтому за нее уплачивается налог. Если же строение встроено в жилой дом, то площадь засчитывается в общую площадь дома.

Размер бани

Даже если баня является капитальным строением, то за нее все равно не платится имущественный сбор при следующих условиях:

- площадь объекта не превышает 50 кв. м;

- располагается объект на территории, предназначенной для ИЖС, ведения личного подсобного хозяйства или огородничества;

- владелец данного объекта не пользовался своим правом на освобождение от уплаты сбора за одну хозяйственную постройку.

Гражданин обязан самостоятельно сообщать в ФНС, что у него в собственности появилась новая недвижимость. При этом он может воспользоваться разными уловками, позволяющими получить освобождение от уплаты сбора.

В статье Когда могут оштрафовать за баню на дачном участке вы узнаете, какие штрафы установлены и как их избежать.

Как размер строения влияет на налог? Фото: stoldoma.ru

Как размер строения влияет на налог? Фото: stoldoma.ru

В каких регионах повысят налог на имущество

ЧИТАЙТЕ ПО ТЕМЕ:

При этом с 1 января 2020 года определение налоговой базы по налогу на имущество физических лиц исходя из инвентаризационной стоимости объектов налогообложения производиться не будет (ч. 3 ст. 5 Федерального закона от 4 октября 2014 г. № 284-ФЗ).

Утвержден порядок, по которому до утверждения результатов определения кадастровой стоимости и установления единой даты применения порядка определения налоговой базы исходя из такой стоимости налоговая база по налогу на имущество физлиц рассчитывается исходя из инвентаризационной стоимости (п. 2 ст. 402 НК РФ). Исключение предусмотрено в п. 3 ст. 402 НК РФ.

По новому порядку налогообложения имущества физических лиц, к 49 субъектам РФ, где уже принято решение о применении порядка обложения налогом, исходя из кадастровой стоимости имущества, присоединятся еще 15 регионов: республики Адыгея, Карелия, Марий Эл, Саха (Якутия), Тыва, Краснодарский, Хабаровский края, Астраханская, Мурманская, Оренбургская, Орловская, Тамбовская области, Еврейская автономная область, Ненецкий и Чукотский автономные округа.

В этих субъектах впервые будут облагаться налогом объекты капитального строительства, права физических лиц на которые регистрировалась с 2006 года в упрощенном порядке без проведения технической инвентаризации. Имеются в виду садовые и дачные дома площадью более 50 кв. м, гаражи, а также жилые помещения, введенные в эксплуатацию с 2013 года, по которым не определялась инвентаризационная стоимость, но проводилась кадастровая оценка.

Отмечается, что в регионах, использующих порядок определения налоговой базы исходя из кадастровой стоимости торгово-офисной недвижимости, к налогообложению будут привлечены соответствующие объекты ИП на специальных налоговых режимах. Налог будет взиматься только с тех объектов, которые включены в перечень, сформированный уполномоченным органом исполнительной власти субъекта РФ на 2017 год.

Документом предполагается, что в 21 регионе, где порядок расчета налога исходя из кадастровой стоимости будет применяться второй год, с 0,2 до 0,4 будет повышен коэффициент к налоговому периоду, а в 28 регионах третьего года применения этого порядка коэффициент составит 0,6.

По остальным регионам (в которых налоговой базой является инвентаризационная стоимость объектов) для расчета налога инвентаризационная стоимость будет индексироваться на коэффициент-дефлятор.

Налоговые уведомления с изменениями, соответствующими новому порядку расчета налога на имущество физических лиц, граждане получат во второй половине 2018 года.

Однако уже сейчас они могут ознакомиться с налоговыми ставками и льготами, действующими в конкретном муниципальном образовании. Необходимые сведения размещены в сервисе “Справочная информация о ставках и льготах по имущественным налогам” на официальном сайте ФНС России.

Что произойдет, когда будут введены новые налоги на бани теплицы сараи

Согласно новым положениям Налогового кодекса в части обложения налогом нежилых построек на земельных участках граждан, постройки наподобие бань, теплиц и сараев признаются полноценными объектами налогообложения с 2021 года. На самом деле, закон благополучно вступил в силу еще в 2015 году, однако, жители России не восприняли заявления властей всерьез и не выплачивали налога на нежилые строения. Именно поэтому в 2021 году Правительство повторно объявило о необходимости вносить в казну плату за пользование банями, сараями и теплицами на частных земельных угодьях.

На сегодняшний день можно утверждать, что отказ от уплаты данного налога не пройдет для граждан бесследно, как это случилось 3 года назад – по заявлению сотрудников Федеральной налоговой службы, будет проведена независимая оценка имущества налогоплательщиков, не представивших данные о своих владениях. И по итогам ее проведения будет назначена повышенная ставка по налогу на нежилые постройки, за сокрытие факта пользования постройками.

Если же на земельном участке расположена временная постройка, нигде не зарегистрированная ранее, собственник имеет возможность решать, проводить ему регистрацию, или оставить все, как есть. Во втором случае налог взиматься не будет. Но в том случае, если объект ранее был поставлен на учет, налог перечислять в бюджет страны придется. Даже если земля, на которой построен сарай, баня или теплица, не является собственностью физического лица, налог подлежит уплате.

Льготы по налогу на имущество физических лиц

Некоторые имеют льготы по налогу на имущество. Например, Герои Советского Союза и Российской Федерации, лица, награжденные орденом Славы трех степеней, инвалиды I и II групп и инвалиды с детства (вне зависимости от группы). Полный перечень льготников дан в статье 407 Налогового кодекса. Подробно о том как применять льготы по налогу на имущество мы написали на сайте (см. ссылку).

Приложение. Перечень регионов где налог рассчитывают с кадастровой стоимости

| Регион | Документ, которым установлен порядок расчета налога с кадастровой стоимости |

| Расчет налога по кадастровой стоимости с 1 января 2015 года | |

| Амурская область | Закон Амурской области от 18 ноября 2014 г. № 440-ОЗ |

| Архангельская область | Закон Архангельской области от 24 октября 2014 г. № 199-11-ОЗ |

| Владимирская область | Закон Владимирской области от 18 ноября 2014 г. № 134-ОЗ |

| Город Москва | Закон г. Москвы от 19 ноября 2014 г. № 51 |

| Забайкальский край | Закон Забайкальского края от 18 ноября 2014 г. № 1081-ЗЗК |

| Ивановская область | Закон Ивановской области от 18 ноября 2014 г. № 90-ОЗ |

| Карачаево-Черкесская Республика | Закон Карачаево-Черкесской Республики от 19 ноября 2014 г. № 67-РЗ |

| Магаданская область | Закон Магаданской области от 18 ноября 2014 г. № 1811-ОЗ |

| Московская область | Закон Московской области от 18 октября 2014 г. № 126/2014-ОЗ |

| Нижегородская область | Закон Нижегородской области от 5 ноября 2014 г. № 140-З |

| Новгородская область | Закон Новгородской области от 23 октября 2014 г. № 636-ОЗ |

| Новосибирская область | Закон Новосибирской области от 31 октября 2014 г. № 478-ОЗ |

| Пензенская область | Закон Пензенской области от 18 ноября 2014 г. № 2639-ЗПО |

| Псковская область | Закон Псковской области от 6 ноября 2014 г. № 1436-ОЗ |

| Республика Башкортостан | Закон Республики Башкортостан от 30 октября 2014 г. № 142-з |

| Республика Бурятия | Закон Республики Бурятия от 26 ноября 2002 г. № 145-III |

| Республика Ингушетия | Закон Республики Ингушетия от 31 октября 2014 г. № 59-РЗ |

| Республика Коми | Закон Республики Коми от 27 октября 2014 г. № 123-РЗ |

| Республика Мордовия | Закон Республики Мордовия от 12 ноября 2014 г. № 91-З |

| Республика Татарстан | Закон Республики Татарстан от 30 октября 2014 г. № 82-ЗРТ |

| Рязанская область | Закон Рязанской области от 30 октября 2014 г. № 65-ОЗ |

| Самарская область | Закон Самарской области от 10 ноября 2014 г. № 107-ГД |

| Сахалинская область | Закон Сахалинской области от 14 ноября 2014 г. № 70-ЗО |

| Тверская область | Закон Тверской области от 13 ноября 2014 г. № 91-ЗО |

| Удмуртская Республика | Закон Удмуртской Республики от 18 ноября 2014 г. № 63-РЗ |

| Ханты-Мансийский автономный округ — Югра | Закон Ханты-Мансийского автономного округа — Югры от 17 октября 2014 г. № 81-оз |

| Ямало-Ненецкий автономный округ | Закон Ямало-Ненецкого автономного округа от 27 октября 2014 г. № 83-ЗАО |

| Ярославская область | Закон Ярославской области от 18 ноября 2014 г. № 74-з |

| Расчет налога по кадастровой стоимости с 1 января 2016 года | |

| Белгородская область | Закон Белгородской области от 2 ноября 2020 г. № 9 |

| Брянская область | Закон Брянской области от 28 сентября 2020 г. № 80-З |

| Вологодская область | Закон Вологодской области от 26 ноября 2020 г. № 3787-ОЗ |

| Воронежская область | Закон Воронежской области от 19 июня 2020 г. № 105-ОЗ |

| Город Санкт-Петербург | Закон г. Санкт-Петербурга от 26 ноября 2014 г. № 643-109 |

| Кабардино-Балкарская Республика | Закон Кабардино-Балкарской Республики от 13 ноября 2020 г. № 43-РЗ |

| Калининградская область | Закон Калининградской области от 25 ноября 2020 г. № 467 |

| Камчатский край | Закон Камчатского края от 12 октября 2020 г. № 671 |

| Кемеровская область | Закон Кемеровской области от 23 ноября 2020 г. № 102-ОЗ |

| Кировская область | Закон Кировской области от 24 сентября 2020 г. № 564-ЗО |

| Костромская область | Закон Костромской области от 29 октября 2020 г. № 18-6-ЗКО |

| Курская область | Закон Курской области от 10 сентября 2020 г. № 84-ЗКО |

| Ленинградская область | Закон Ленинградской области от 29 октября 2020 г. № 102-оз |

| Омская область | Закон Омской области от 24 сентября 2020 г. № 1788-ОЗ |

| Республика Калмыкия | Закон Республики Калмыкия от 20 ноября 2020 г. № 146-V-З |

| Республика Хакасия | Закон Республики Хакасия от 14 июля 2020 г. № 64-ЗРХ |

| Ставропольский край | Закон Ставропольского края от 5 ноября 2020 г. № 109-кз |

| Тульская область | Закон Тульской области от 20 ноября 2014 г. № 2219-ЗТО |

| Челябинская область | Закон Челябинской области от 28 октября 2020 г. № 241-ЗО |

| Чеченская Республика | Закон Чеченской Республики от 27 ноября 2020 г. № 48-РЗ |

| Чувашская Республика | Закон Чувашской Республики от 30 сентября 2020 г. № 42 |

| Расчет налога по кадастровой стоимости с 1 января 2017 года | |

| Хабаровский край | Закон Хабаровского края от 30 сентября 2020 г. № 116 |

| Краснодарский край | Закон Краснодарского края от 4 апреля 2020 г. № 3368-КЗ |

Портал «Ваши налоги» 2020

Экспертное мнение к вопросу о том, как будет происходить постановка на учет бань, сараев и теплиц с целью налогообложения

В 2021 году Росреестр запланировал проведение массовой проверки земельных участков граждан посредством запуска беспилотников. Обнаруженные здания будут внесены в ЕГРН (Единый государственный реестр недвижимости) и поставлены на учет как объекты налогообложения. Не исключено, что будет зарегистрирована и такая собственность как деревянный туалет, сарай или теплица без фундамента. Физическому лицу, скрывшему их наличие на участке, придется платить налоги, тогда как он мог этого избежать.

Если налогоплательщик добровольно заявляет о владении нежилыми постройками, его посещает кадастровый инженер с целью составления межевого плана. Если выясняется, что гражданин имеет право на льготу, нужно будет подать подтверждающие право на льготу документы в районное отделение налоговой службы.

Провести кадастровые работы по всей стране планируется к 2021 году. В первую очередь работы будут проводиться в Хабаровском крае, Мордовии, Якутии, Коми, Башкортостане. Сообщается о том, что, если по итогам фотосъемки некапитальные строения будут учтены в качестве объектов налогообложения, это можно будет обжаловать через суд.

Кому положены льготы?

Следует знать – платить налоги придется только за строения, площадь которых превышает 50 м2. При условии, что баня капитальная, выстроена на фундаменте, но ее площадь составляет всего 45 м2, налог не взимается.

Кто входит в группу льготников:

- пенсионеры всех категорий;

- инвалиды с детства и инвалиды I, II групп;

- герои РФ, СССР;

- семьи гражданских и военных служащих, погибших при исполнении своего долга/служебных обязанностей;

- лица, пострадавшие от техногенных катастроф.

В группу льготников могут входить прочие категории граждан, выделенные муниципальными властями как малоимущие и пр. Узнать подробнее о том, входите ли вы в категорию льготников, можно в социальных службах города или муниципалитете.

Если человек исправно уплачивал налоги, не зная, что он входит в группу льготников, следует подать заявление в ФНС – налоговики произведут перерасчет за все периоды выплаты налога.

Какие объекты облагаются налогом на имущество?

В соответствии со объектом налогообложения является следующее имущество, расположенное на территории муниципальных образований:

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершённого строительства;

- иные здание, строение, сооружение, помещение.

Многие муниципальные образования налоговой базой рассматривают кадастровую стоимость объектов недвижимости, которая, зачастую, значительно превышает инвентаризационную и, даже в некоторых случаях, рыночную стоимость.

Читайте так же ⇒ “Налог на имущество при сносе объекта”

За какие объекты платить, а за какие нет?

Вносить налог требуется только за капитальные строения, то есть постройки на фундаменте, которые нельзя быстро перенести на другое место, не нарушив конструкцию. В эту группу никак не попадают сараи, теплицы, дачные туалеты.

Налоговая ставка начисляется на строения, зарегистрированные собственником, то есть у гражданина есть право собственности на объект. Это важный нюанс – такие строения защищены законодательно, и никто не вправе посягнуть на собственность гражданина.

За какие постройки платить, а за какие нет:

- капитальный жилой дом – платить;

- баня – платить;

- хозяйственная постройка в виде сарая на фундаменте более 50 м2 площади – платить;

- хозяйственная постройка в виде сарая без фундамента площадью менее 50 м2 – не платить;

- уличный туалет (сортир) – не платить;

- теплицы без фундамента (любого типа) – не платить;

- гаражный бокс без фундамента – не платить;

- парниковые строения – не платить;

- заборы – не платить.

Также в реестр неоплачиваемых объектов входят различные крытые постройки для складирования и хранения топлива, хозяйственного инвентаря.

Можно ли не регистрировать недвижимость, чтобы не платить налог?

Скорее всего, большинство владельцев недвижимости ответит на этот вопрос положительно. Многие не только так думают, но и делают. Зачем платить деньги государству, когда можно просто так пользоваться своим имуществом и не оформлять его? Тем более, что в законе отсутствует обязанность гражданина регистрировать право собственности на недвижимость, например, на дом. Действительно, регистрация прав собственности носит заявительный характер.

Возведение на участке самостроев, т.е. незарегистрированных строений является одним из самых распространенных земельных правонарушений. За уклонение от уплаты налогов на незарегистрированное имущество грозит штраф. В Московской области работа по обнаружению самовольных построек ведется постоянно и очень продуктивно. На сегодняшний день с начала 2020 года Главгосстройнадзор выявил в Подмосковье уже более 1000 незарегистрированных строений. Хотите узнать, попал ли ваш дом в «черный список» неузаконенных строений, тогда вам сюда: В подмосковье ведут борьбу с самостроем

Кто не будет платить новые налоги на бани теплицы сараи

Если налогоплательщик владеет сооружениями, которые применяются им в хозяйственных целях, или которые относятся в жилищно-бытовому фонду, лицо получает освобождение от уплаты налога. Однако, есть тонкость – площадь объекта не должна превышать 50 кв.м. Кроме того, постройка должна располагаться на участке категории ЛПХ (личное подсобное хозяйство) и не использоваться для предпринимательской деятельности. Освобождаются от налогообложения:

- Объекты, не относящиеся к временным постройкам.

- Постройки, оборудованные инженерными коммуникациями (имеется водопровод, отопительные приборы, канализация, газ).

- Строения, неотделимые от земельного участка, на котором расположены.

- Сооружения с углубленным в землю фундаментом.